2016.02.21

確定申告

こんにちは。

確定申告の時期がやってきました。

今年は2月15日(月)~3月15日(火)までが確定申告の時期です。

私も昨日、医療費控除、住宅ローン控除、不動産取得等の申告の準備を3時間かけて行いました。

通常は住宅ローン控除や年末調整の申告は会社が行ってくれるものですが、私は仕事柄、税務的な事の勉強したいので、サラリーマン時代から自分で申告しております (^^)

私の経験上、2月15日の前半は混んでおり、3月15日の後半も混んでいるので、2月末から3月初旬に確定申告に行くようにしてます。

毎年、この時期にお家を購入して頂いたお客様に住宅ローン控除の手続きの仕方をアドバイスさせて頂いております。

今日は、住宅ローン控除にあたっての必要書類などについて、ブログでご紹介させて頂きます。

住宅ローン控除の申告に必要な書類は?

給与所得者が住宅ローン控除の適用を受けて節税するためには、初年は確定申告をしなくてはなりません。住宅ローン控除の適用1年目に確定申告をすることにより、2年目から年末調整で住宅ローン控除の処理を勤務先が自動計算してくれることになります。

サラリーマンなどの給与所得者が住宅ローン控除を申告する場合、申告書のほかに以下の書類が必要です。それぞれの書類の見方と、確定申告を行う上でのポイントを順にみていきましょう。

1. 源泉徴収票

源泉徴収票の入手先は勤務先です。源泉徴収票では給与所得控除後の金額と源泉徴収税額を確認しましょう。

給与所得控除後の金額を確認しなければいけないのは、住宅ローン控除の適用に合計所得金額3000万円以下という要件があるからです。給与所得者の場合、他に所得がなければ給与所得控除後の金額がこの合計所得金額にあたります。

また、源泉徴収税額については、住宅ローン控除適用前に支払っている所得税額を確認する必要があるからです。平成25年から平成31年6月までの間に居住を開始した場合、下表のように、住宅ローンの年末残高の1%にあたる税額が軽減されます。その税額軽減はまず所得税から差し引かれ、所得税から差し引ききれない分は13万6500円(平成26年4月以降。平成25年1月~26年3月は9万7500円)を限度として住民税から差し引くことになっています。

住宅ローン控除は優先的に所得税から差し引き、その限度額が、住宅ローン控除適用前の源泉徴収票に記載されている源泉徴収税額なのです。

2. 金融機関等からの借入金残高証明書

借入金残高証明書は10月から11月にかけて住宅ローンを組んだ金融機関から郵送されてくるのが通常です(勤務先の社内融資制度を利用した場合には実情にあわせて用意)。

借入金残高証明書では年末時点の借入金残高予定額をチェックします。住宅ローン控除の適用となるローンの要件に「償還期間が10年以上の借入」がありますが、借入金残高証明書が発行されているということは、償還期間が10年以上であるということを証明しています。

3. 土地・建物の登記簿謄本

登記簿謄本の入手先は法務局です。登記を行うときに司法書士に依頼するのが通常でしょうから、登記が終えた段階で、司法書士に謄本の入手の依頼をしておくのもいいでしょう。

登記簿謄本では、住宅の床面積と、住宅ローン控除の適用を受ける人の所有割合をチェックします。住宅ローン控除の適用を受けるには、住宅の床面積が50平米以上という要件があるのですが、具体的にこの面積要件を満たしているかどうかがチェックされるのです。

また、所有割合は、住宅ローンの適用対象となるローン残高の割合を確認するためにも重要です。

例えば夫名義で全額住宅ローンの借入を行っていたとしても、土地・建物の所有割合が夫1/2・妻1/2となっていた場合。夫の住宅ローン控除の適用対象となるのは、夫名義の住宅ローン残高と土地・建物の価額に夫の所有割合を乗じたものとのいずれか少ないほうの金額です。

住宅ローン控除を検討中なら、向こう10年間どのように住宅ローン控除を活用したいのかを考えた上で、所有割合や借入割合を検討したほうがいいでしょう。

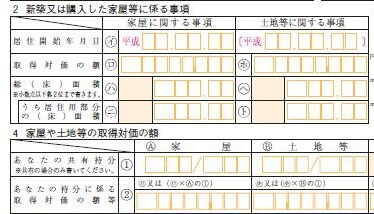

4. 売買契約書または建築請負契約書

契約書のチェックポイントは売買契約価額、あるいは工事請負価額です。通常、マンションや戸建ての売買の場合は売買契約書、土地が既にあって住宅を新築した場合には工事請負契約書を参照します。いずれも取得価額を証明する書類です。

例えば物件取得価額以上の借入を行っていたとしても、住宅ローン控除の対象になるのは取得価額までです。借入金残高証明書・登記簿謄本で判明する本人の持分、それに契約書等に記載されている売買契約書の金額とを照合しながらチェックします。

また、契約書には適正な印紙が貼付され、消印処理がなされているかは注意したほうがいいでしょう。適正な印紙が貼付され消印処理がなされていないと、過怠税といって印紙税のペナルティが課されることがあるからです。

5. 住民票

住民票の入手先は市区町村の役所や役場です。住民票のチェックポイントは居住を開始したのはいつからかという点です。

住宅ローン控除の適用を受けるためには、その家屋を取得してから6カ月以内に住み始め、引き続きその年の年末まで居住していることが要件です。売買契約日、ローン実行日、住宅引き渡し日、居住開始日といった重要な日付を確認し、代金の支払いをいつ、どこから、どのような形で行ったかをとりまとめておくことは、確定申告書を記載する上で重要です。

給与所得者が確定申告で初年の住宅ローン控除を申告する際、申告書以外に必要な書類は以上の通りです。確定申告書はA様式となりますが、このほか(特定増改築等)住宅借入金等特別控除額の計算明細書の記入が必要です。いずれも国税庁ホームページよりダウンロード可能ですが、冒頭で挙げた書類5点はクリアファイルに取りまとめるなどしてから申告書作成にとりかかりましょう。

以上が住宅ローン控除に必要な書類です。この時期は税務署にたくさんの係りの方がおられます。必要書類さえ揃えて、税務署に行けば、係りの方が丁寧に教えてくれます。

確定申告は苦手な方がたくさんおられると思います。しかし、医療費控除等、該当者は申告さえすればお金の還付があるので損になる事はないと思います。

税理士ではないので、アドバイスぐらいしか出来ませんが、縁和ホームでアドバイス出来る事があれば、無料でさせて頂きます。

専門的な税務相談があれば、弊社、顧問税理士をご紹介させて頂きますので、お気軽にお申し付け下さい。